能夠長期持有的股票會越來越難挑到了

大家都知道巴菲特投資成功的秘訣主要就是在股市中挑選出好的股票,然後耐心的等待股價出現合理價位就進場買進,然後很長期的持有,既然他成功了,他的做法自然也會有很多人想要效仿,但現在要這麼做的難度會越來越高,為什麼呢?因為時代一直在改變,科技不斷進步,民眾的消費習慣與方式也在改變,導致許多原本很有競爭力的公司,如果沒有持續創新,原本的競爭力可能反而成為包袱,結果面臨被併購或是淘汰的局面,以台灣來說,"宏達電"就是個明顯的例子,早期智慧型手機的時代,很多人都以擁有一台HTC的手機為榮,那時候該公司是典型的台灣之光,但現在周遭朋友中已經看不到幾個還在用HTC手機了,手機賣不好,自然股價也是一路下滑,如果當初買進該公司股票想要長期持有的人現在應該是欲哭無淚了,曾經看似那麼有競爭力,有創新能力的公司,才短短幾年現在竟然成了過街老鼠,令人唏噓!

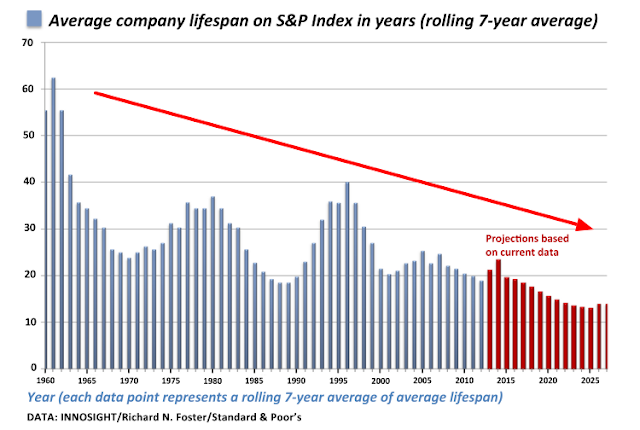

這樣的現象其實已經是個趨勢了,一個美國的研究報告顯示,在1958年的時候,美國S&P500指數中的大公司,這些公司平均待在指數中的期間為61年(顯示當時這些大公司能夠長期維持其市場競爭力的地位),到了1980年代的時候,這個數字已經下降到了25年,而現在這些大公司平均能夠待在指數中的期間只有18年了(上圖),未來這個數字還會越來越短,很多過去行業中的巨頭,都因為市值下滑過多或被併購等原因而被踢出S&P500指數,例如:柯達,溫蒂漢堡,桂格,希爾斯百貨,紐約時報...等等(下圖右邊欄位),而且按照目前的趨勢來看,現在S&P500指數中的大公司們,到了2032年也將有75%的公司會被踢出指數被其他的公司所取代,這個現象很值得投資人深思,它給投資人的啟示就是,現在要挑到長期能夠保持競爭力且值得長抱的公司股票已經會是越來越困難的事情了!

留言

張貼留言

歡迎您的意見分享,請留言