週末閱讀:直覺告訴我,明年的美國股市不會是上漲10%!

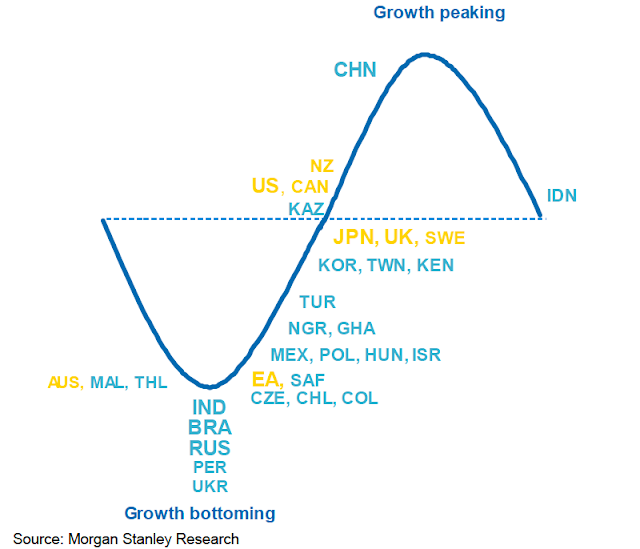

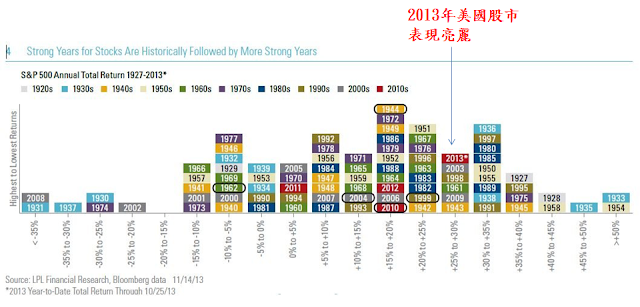

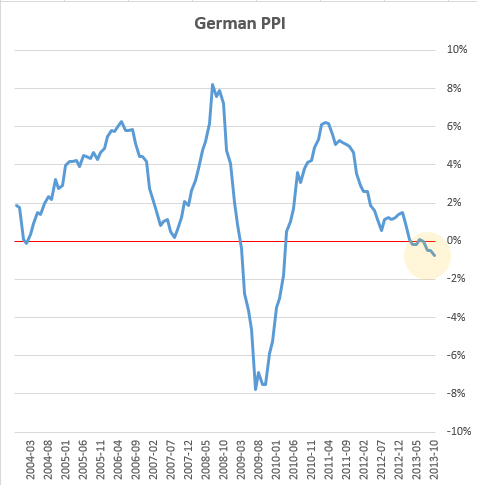

"情境提供了線索,線索讓專家得以從記憶提取儲存其中的訊息,訊息提供了答案,所以 直覺就是一種辨識(recognition) ,不多也不少,就是它" ---快思慢想(Thinking, Fast and Slow),諾貝爾經濟學獎得主康納曼(Daniel Kahneman) Byron Wien是知名私募基金公司黑石集團(Blackstone)的副董事長,也是頗受華爾街人士尊敬的財經專家,我也曾經在部落格中多次分享過他的一些看法(看 這裡 , 這裡 ),我個人認為閱讀這些具有豐富投資經驗的人士文章的時候,最寶貴的是學習他們的思考邏輯而不是他們預測的結果正確與否,閱讀他們的文章內容讓我們能夠知道這些頂尖投資專家想的是什麼?考慮的是哪些市場因素?從哪些方向來判斷市場?這些都是寶貴的經驗值得我們去學習的 今天我閱讀的是 Byron Wien每個月的市場評論,題目為: 年底的思考 ( Reflations at Year-End ),從文章的題目就可以知道,他主要是分享展望2014年的金融市場,他目前主要思考的是哪些事情,我節錄他幾個重點的思考內容與大家分享: Byron Wien寫這篇文章的時候,聯準會還沒有舉行本月份的會議,他當時預測聯準會並不會那麼快決定縮減QE規模,這個看法符合市場人士的共識,因為金融市場普遍認為美國的經濟並沒有好到可以馬上停止QE的運作,而QE正是投資人願意投入股市的主要信心來源,結果本月聯準會出乎意料的宣布從下個月開始縮減QE規模,此舉無疑增添了市場的變數,因此我個人認為,如果明年美國經濟的表現並沒有如聯準會預期般的亮麗,那麼市場的信心將會很快轉向負面 Bryon Wien提到,根據過去的歷史經驗,平均每次的股市上漲持續的時間是 54個月 之久,而上漲的幅度為 136% ,而這個漲幅當中,43%來自於企業盈餘的改善,其餘是利率下跌的因素,而這波金融海嘯之後的股市多頭來看,股市已經持續了 56個月 且上漲了 166% ,而且其中的106%是來自於企業盈餘的改善,利率的下跌只佔了相對較小的因素,這隱含了兩個問題,第一,股市的上漲時間已經多於歷史的平均,第二,利率已經沒有再繼續下跌的空間了,這兩個因素顯示股市的 多頭可能已經接近了強弩之末 看好新興市場的投資機會,他認為新興...